Als bank niet meewerkt. Dit zijn de alternatieven voor financiering

Soms gaat groei van de onderneming vanzelf en geleidelijk, maar in andere gevallen is er een investering voor nodig. Of je nou een start-up bent, zzp’er of een familiezaak runt, er zijn andere financieringsmogelijkheden dan de bank. Wat zijn de voor- en nadelen?

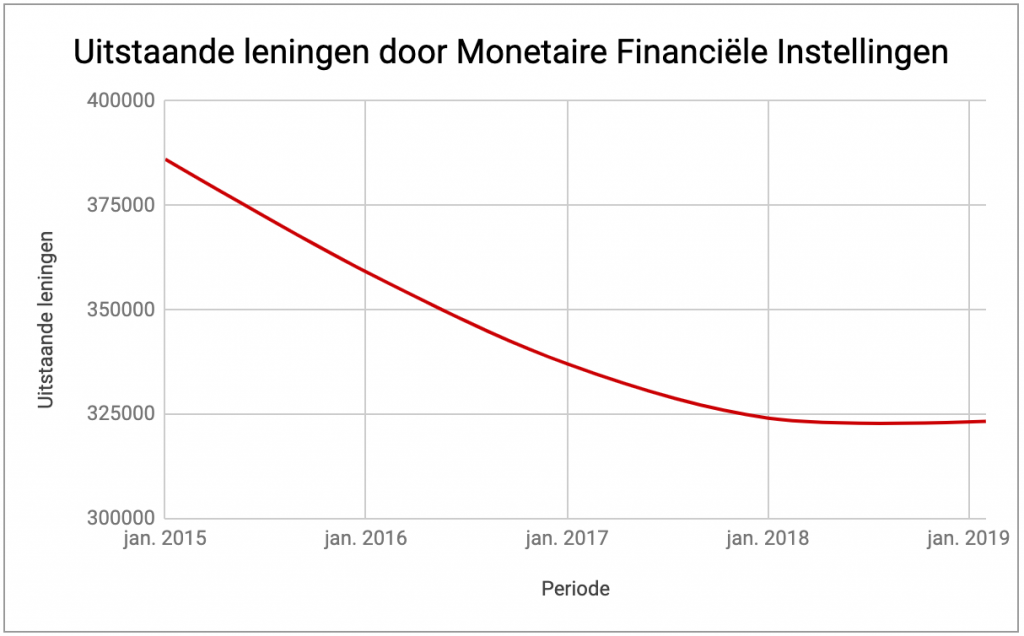

Voor het inslaan van extra voorraad, het aannemen van extra personeel of een overname van een concurrent zullen de meeste ondernemers aankloppen bij de bank. Echter blijkt uit de cijfers van De Nederlandsche Bank dat banken steeds minder vaak ‘Nee’ moeten verkopen.

Ondernemers en bedrijven krijgen steeds vaker nul op het rekest [bron: DNB]

Ondernemers en bedrijven krijgen steeds vaker nul op het rekest [bron: DNB]

Om toch door te groeien zijn ondernemers steeds meer aangewezen op andere instellingen dan de traditionele banken. Dit zijn vier manieren om aan geld te komen voor je investeringen.

Bootstrapping

Bootstrapping is een manier waarbij je zoveel mogelijk kosten bespaart en investering ophaalt vanuit eigen middelen en relaties. Bootstrapping is echt het onderste uit de kan halen, oftewel; ‘roeien met de riemen die je hebt’. Denk hierbij aan het ondernemen vanuit je eigen huis, het inzetten van je eigen spaargeld, zelf de boekhouding doen het gebruik maken van stagiaires.

De voordelen van bootstrapping is dat je weinig risico loopt omdat je geen hoge schuldenlast aangaat. Ook houdt je volledige zeggenschap over het bedrijf omdat je geen aandelen hoeft af te staan in ruil voor een forse kapitaalinjectie. Een nadeel is echter dat je met bootstrapping niet hele hoge investeringen genereert.

Voor grotere bedrijven is deze methode dan ook niet echt een efficiënte optie, maar voor net beginnende start-ups en zzp’ers is het een efficiënte manier die weinig risico met zich meebrengt. Deze kunnen gebruik maken van de checklist die de KVK beschikbaar stelt.

Crowdfunding

Bij crowdfunding is het mogelijk om een hele grote som geld op te halen bij een hele grote groep particulieren. In de meeste gevallen investeert elke particulier een relatief klein bedrag. Om in één keer een grote groep van potentiële investeerders te bereiken zijn er platformen waar geldvragers en geldgevers samenkomen.

Het bekendste platform is natuurlijk Kickstarter. Er zijn echter ook verschillende platformen die zich specifiek richten op de Nederlandse ondernemer en investeerder. Voorbeelden hiervan zijn;

- CrowdAboutNow

- Collin Crowdfund (focus op het MKB)

- One Planet Crowd (focus op duurzame projecten)

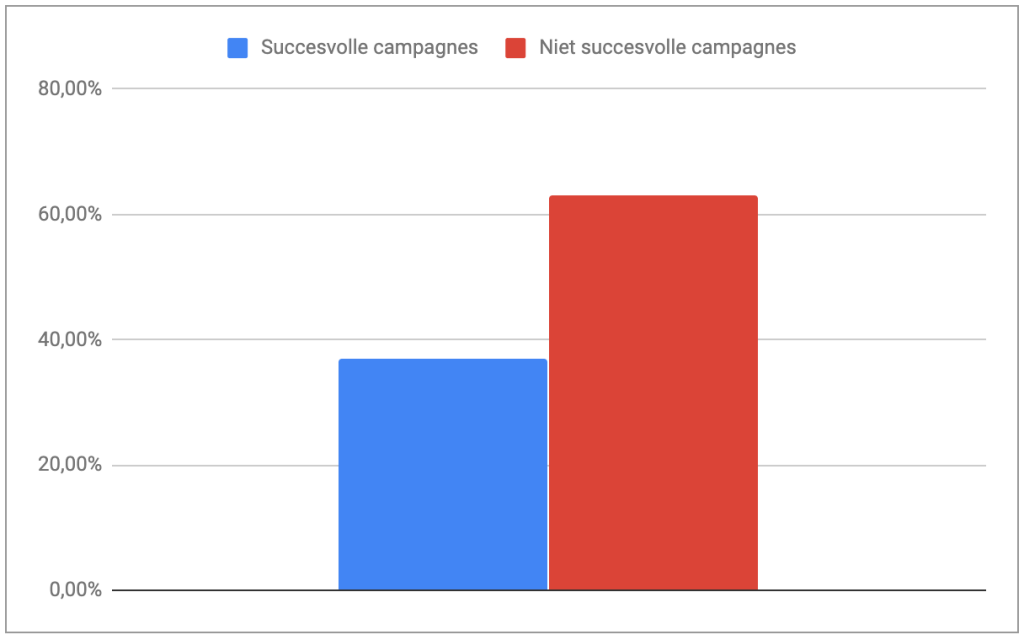

Het klinkt als een uitstekend idee. Particulieren investeren een klein bedrag en krijgen hiervoor iets terug. Dit kan zijn sponsoring, een product of zelfs een (klein) aandeel in het bedrijf of project. Maar hoe groot is de kans dat je als ondernemer ook je gewenste investering binnenhaalt?

Bij het eerder genoemde Kickstarter haalt ruim een derde van de projecten en bedrijven de gewenste inverstering op. De kans op succes wordt ook mede bepaalt door de grootte van het op te halen bedrag en de branche waarin het bedrijf zich bevindt. Hoe hoger het op te halen bedrag is, hoe kleiner de kans op een succesvolle crowdfunding campagne. Projecten tot ongeveer tienduizend euro zijn het meest succesvol.

36,84% van de crowdfunding campagnes via kickstarter verloopt succesvol [April 2019, Statista]

36,84% van de crowdfunding campagnes via kickstarter verloopt succesvol [April 2019, Statista]

Angel investors

Angel investors worden ook wel business angels genoemd. Het zijn private investeerders met veel vermogen. Zij investeren eigen geld in bedrijven die veel potentie hebben om door te groeien. In ruil voor de investering vragen zij veelal aandelen of een achtergestelde lening.

Grote kans dat er meerdere rondlopen in je eigen netwerk of via je LinkedIn. Veel angels zijn ook aangesloten bij de BANN, Business Angels Netwerken Nederland. In Nederland zijn er meer dan vijfduizend angel investors actief.

Als je een mogelijke investeerder gevonden komt het lastige gedeelte. Je zal hem of haar moeten overtuigen van de potentie van je bedrijf. Veel business angels gaan af op intuïtie. Dit betekent niet dat je helemaal geen cijfers paraat moet hebben. Een angel investor kijkt echter naar het grotere plaatje. Dat je nu weinig of geen winst maakt is minder belangrijk dan de schaalbaarheid op middellange termijn. Vandaar dat de meeste investeerders dan ook geen lening beschikbaar stellen maar aandelen willen in ruil voor kapitaal.

Zorg dat wanneer je gaat pitchen de volgende gegevens in je verhaal verwerkt;

- Wees realistisch in je propositie. Business angels zijn bereid om risico te nemen maar willen er natuurlijk ook wat voor terug.

- Verwerk zoveel mogelijk cijfers van je onderneming zelf als de branche in je pitch.

- Wees kort en bondig. Zonder belangrijke gegevens weg te laten, maak snel duidelijk wat de waarde van jouw bedrijf is en waar de groeimogelijkheden zitten.

Alternatieve kredietverstrekkers

Alternatieve kredietverstrekkers zijn bedrijven die inspringen op de angst bij traditionele banken om geld uit uit te lenen. Zoals we eerder lieten zien, lenen banken aan steeds minder bedrijven geld uit. Alternatieve kredietverstrekkers zagen hier een markt in, omdat er nog steeds veel behoefte is bij bedrijven en ondernemers voor een kapitaalinjectie.

Een voorbeeld van bedrijven die in dit gat zijn gesprongen zijn BridgeFund, new10 (onderdeel van ABN Amro) en qredits. Met bedragen van grotendeels tussen de vijfduizend tot maximaal 250.000 euro focussen deze bedrijven zich vooral op zakelijke leningen voor het mkb.

Hoewel alternatieve kredietverstrekkers in opmars zijn, is het marktaandeel nog relatief klein. Hoewel exacte cijfers nog ontbreken, blijkt uit de financieringsmonitor dat ongeveer twintig procent van ondernemers en bedrijven een lening of investering buiten de traditionele banken om overweegt.

Plaats een reactie

Uw e-mailadres wordt niet op de site getoond